Утренний обзор.

Рынки постепенно успокаиваются после чрезвычайной волатильности. Аппетиты к риску восстанавливаются. Японская экономика замедлилась меньше, чем ожидалось.

По итогам торгов 12 августа, индекс ММВБ вырос на +2,2% до 1470,56, а RTS на +3,23% до 1594,68 пункта. После бурной недели рынки в пятницу смогли показать устойчивый рост. Внешний фон оставался позитивным, цены на рискованные активы подрастали, а рубль укреплял свои позиции. Безусловным лидером торгов стали бумаги «Ростелеком» +13,97%. В целом, все «голубые фишки» приняли участие в росте, обеспечив заметный прирост индексов: «Газпром» +2,73%, «Роснефть» +4,38%, ГМК «НорНикель» +4,18%, «Северсталь» +3,39%, «ВТБ» +4,2%. Из прочих историй можно выделить: «Распадская» +6,64%, «Акрон» +6,57%, «Соллерс» +6,16%, ТГК-9 +5,3%.

Поводов для снижения на американском рынке в пятницу было достаточно. Однако, после бурной недели балансирования на грани «медвежьего рынка», инвесторы продолжили выкупать подешевевшие бумаги. Тем не менее, Индекс потребительской уверенности университета Мичигана упал до 54,9 в августе. Традиционно, индекс оказывает сильное влияние на рынок, но за прошлую неделю инвесторы смогли пережить более негативные моменты и сильное несовпадение индекса с ожиданиями не стало катастрофой. Кроме того, розничные продажи в июле выросли на +0,5%. DJIA вырос на +1,13% до 11269,02, а SNP 500 на +0,52% до 1178,81 пункта. В целом, потенциал движения вверх сохраняется. Первое сопротивление по индексу SNP 500 возникает на отметках 1185-1190, которые в пятницу не удалось пройти. В случае пробоя снизу можно ожидать сопротивления в районе 1250 пунктов. Принципиально «медвежью» картину это не меняет, но индексы могут уйти из опасной зоны, что ослабит напряженность. Более позитивным для рынков был бы период консолидации вблизи минимальных значений с последующим выходом вверх.

Новая торговая неделя в Азии началась достаточно позитивно. ВВП Японии сократился в II квартале всего на -1,3% при ожиданиях -2,6%. Данные по розничным продажам в США также были замечены азиатскими инвесторами, которые покупали бумаги местных экспортеров. За час до закрытия японский Nikkei 225 подрастал на +1,3%, а китайский Shanghai Composite ушел на дневной перерыв с ростом на +0,2%. Ситуация на азиатских биржах была достаточно спокойной, а индекс MSCI Asia-Pacific подрастал почти на +1,2%.

Сырьевые рынки позитивно приняли данные из Японии и спокойную пятницу на американских площадках. Нефть незначительно колебалась возле уровней закрытия прошлой недели. К 10:00 мск, североморская смесь Brent дорожала на +0,08% до $107,85, а американская WTI снижалась на -0,06% до $85,64. Промышленные металлы находились в хорошем плюсе при лидерстве Никеля +1,4%. Текущие цены рассматриваются многими аналитиками в качестве привлекательных для китайских импортеров, которые проводят процесс восстановления складских запасов. Единственный металл, который продолжает в последние дни смотреться слабо, это золото. Резервы крупнейшего золотого фонда SPDR Gold Trust сократились 12 августа до 1260,17 тонн на фоне восстановления аппетитов к риску на глобальном рынке. К 10:00 мск, медь дорожала на +0,89%, золото на +0,15%, а серебро снижалось на -0,2%.

Значимой статистики на понедельник мало. В 16:30 выйдет индекс деловой активности ФРБ Нью-Йорка, а в 17:00 данные по вложениям в американские активы. В целом, внешний фон на открытии российских площадок позитивный, что обещает вероятность дальнейшего поступательного движения индексов вверх.

добавлено через 1 час 48 минут

Эксперты о событиях.

Берлускони вводит новые налоги для граждан

Правительство Италии планирует сократить государственные расходы почти на 64 миллиарда долларов США.

Именно на такую сумму ожидается сократить все госрасходы до 2013 года. Дополнительно будут введены ряд дополнительных налогов для стабилизации экономики Италии, и снижения вероятности наступления дефолта.

Премьер Италии, Сильвио Берлускони, заявил, что на такое решение он вынужден был пойти после того, как страну обвинили в несоответствии требованиям ЕЦБ.

Налоговые нововведения коснутся большой части бюджетных расходов, а кроме того будут введены еще и новые налоги для граждан. Так, на ближайшие два года будет введен дополнительный налог на доход для состоятельных итальянцев. К таким категориям граждан относятся итальянцы с доходом свыше 90 000 евро в год.

Ожидаемые меры позволят Италии сэкономить почти 45 миллиардов евро в ближайшие два года.

По словам министра финансов Италии, Джулио Тремонти, такими темпами его страна сможет достигнуть бездефицитного бюджета к 2013 году.

Комментарий эксперта: между тем, выражая несогласие с намеченными правительством мерами жёсткой экономии профсоюзы в Италии угрожают проведением всеобщей забастовки. Они считают, что даннве меры затронут прежде всего интересы среднего класса и нанесут ущерб экономике, которая и без того переживает не лучшие времена.

Еврокомиссия разрабатывает новые правила биржевой торговли в ЕС

Еврокомиссия завершает разработку новых правил ведения торговли акциями на фондовых биржах Евросоюза, которые призваны сократить поле деятельности финансовых спекулянтов.

В ЕС будут запрещены операции по продаже акций финансовых институтов, включая банки и страховые компании, без покрытия. Этот вид игры на понижение является предельно спекулятивным, когда делающий подобные ставки участник торгов не владеет акциями, падение курса которых он пытается вызвать.

В пятницу подобный запрет был временно введен на биржах Франции, Испании, Италии и Бельгии. Так, на Парижской бирже из 30 котирующихся компаний главного индекса в список запретных для операций без покрытия вошли 11, в первую очередь банки и страховые компании.

Данные меры стали ответом властей на резкое падение в последние дни курсов акций многочисленных финансовых институтов этих четырех стран зоны евро. Обвал акций сопровождался беспрецедентной кампанией слухов, распространявшихся на бирже, относительно финансового состояния как банков, так и целых стран еврозоны.

Комментарий эксперта: отметим что эти меры, которые предпринимают правительства европейских стран носят скорее административный характер, а настроение рынка пока еще не стало позитивным. Это хорошо видно по росту стоимости CDS Италии, т.е. даже не смотря на существенное снижение доходностей их гособлигаций, страх и опасения только возрастают, т.к. стоимость страховки от дефолта растет.

Центробанк Швейцарии не исключает привязки франка к евро

Швейцарские власти готовы пойти на крайние меры для ослабления нацвалюты. Центробанк Швейцарии (SNB) может впервые в истории поставить курс франка в зависимость от курса евро.

Вице-президент SNB Томас Йордан заявил, что регулятор рассматривает всевозможные варианты для ослабления франка. На вопрос, пойдет ли ЦБ на привязку нацвалюты к евро, Йордан ответил, что банк имеет право предпринимать любые шаги до тех пор, «пока это может обеспечить долгосрочную ценовую стабильность».

Г-н Йордан также не исключил возможность агрессивной интервенции, подобно той, к которой банк прибег прошлым летом в разгар греческого кризиса. Впрочем, пока что, по его словам, увеличение ликвидности является более предпочтительным.

Швейцарский франк за последний год существенно укрепился и к доллару, и к евро, что отрицательно влияет на конкурентоспособность местных экспортеров. Аналитики считают, что заявление SNB можно расценивать лишь как готовность к серьезным действиям в борьбе против сильного франка.

Спрос на швейцарскую валюту сильно увеличился в последнее время. Участники рынка, опасаясь за свои сбережения, переводят средства в более надежные активы. Золото и нацвалюта Швейцарии бьют ценовые рекорды на новостях из Америки и Европы. Ранее SNB уже принимал меры в рамках борьбы с сильным франком. Однако операции валютного свопа и увеличение ликвидности лишь незначительно снизили курс. Интервью же, в котором Йордан не исключил привязки к евро, моментально сбило котировки на 4%. Таким образом, заявление о возможной беспрецедентной мере оказалось эффективнее валютных интервенций. Так, недавнее заявление ЦБ об увеличении ликвидности на рынках и проведении операций валютного свопа лишь незначительно снизило курс франка к доллару и почти не изменило его по отношению к евро.

Комментарий эксперта: на наш взгляд идея привязки франка к евро абсурдна, поскольку Швейцарии - стране, которая так гордится своей независимостью (например они даже в ООН не вступают по этой причине), нет резона ставить себя в зависимость от политики ЕЦБ, тем более сейчас, когда еврозона испытывает серьезные долговые проблемы.

Власти Японии снизили прогноз роста экономики

Правительство Японии снизило прогноз роста экономики в текущем налоговом году до 0.5 процента с 1.5 процента из-за падения объемов промышленного производства в результате катастрофы 11 марта и неопределенности перспектив глобальной экономики, сообщил в пятницу кабинет министров страны.

Новый прогноз роста, одобренный японским кабинетом министров, почти совпадает с ожиданиями Банка Японии, сообщившего в прошлом месяце, что экономика страны за год, начавшийся в апреле, вырастет лишь на 0.4 процента.

Сокращение прогноза обусловлено не только последствиями мощнейшего цунами и последовавшей аварии на одной из АЭС, но и тем что неустойчивость на мировых финансовых рынках, вызывающая рост курса иены, и общая неопределенность перспектив глобального экономического роста затрудняют восстановление экономики, сообщил кабинет министров Японии.

Комментарий эксперта: после выхода данной информации японский фондовый рынок ушел на отрицательную территорию, несмотря на то что на большей части фондовых площадок региона преобладал оптимизм.

Еврозона, промпроизводство в июне упало на 0.7%

Промышленное производство еврозоны в июне падало самыми быстрыми темпами за шесть месяцев, что стало новым признаком того, что экономика еврозоны быстро замедляется. На это указывают вышедшие в пятницу данные статистического агентства ЕС Eurostat.

Согласно представленным данным, промышленное производство в июне упало на 0.7% по сравнению с маем, что стало самым сильным падением в декабря. По сравнению с июнем 2010 года производство выросло на 2.9%, что стало самым слабым ростом с января прошлого года.

Рост производства оказался значительно ниже ожиданий. Согласно консенсус прогнозу экономистов, промышленное производство должно было вырасти на 0.1% по сравнению с предыдущим месяцем и на 4.5% по сравнению с тем же периодом предыдущего года.

В мае, согласно пересмотренным данным, промышленное производство выросло на 0.2% по сравнению с предыдущим месяцем и на 4.4% по сравнению с тем же периодом предыдущего года.

Что касается отдельных стран еврозоны, то в Германии промышленное производство упало на 0.8%, во Франции — на 1.7%, в Италии — на 0.6%, а в Испании — на 0.8%.

Комментарий эксперта: данные оказались хуже ожиданий, но в этом нет ничего удивительного, поскольку мы видели данные по Франции и Италии и они были разочаровывающими. Тем не менее, существенной реакции на европейских рынках не последовало, что также не удивительно ввиду введения запрета на короткие продажи во многих странах Европы.

Объём розничных продаж в США в июле вырос на 0.5%

Согласно отчёту Министерства торговли США, объём розничных продаж в США в июле вырос на 0.5% по сравнению с предыдущим месяцем до 390.4 млрд. долл.

Аналитики прогнозировали рост показателя на 0.4%.

В июне розничные продажи выросли на 0.3%, пересмотрено с +0.1%.

По сравнению с июлем прошлого года объём розничных продаж увеличился на 8.5%.

За исключением продаж автомобилей объём розничных продаж в июле вырос на 0.5% после увеличения на 0.2% в месяцем ранее (пересмотрено с 0.0%). Аналитики прогнозировали рост июльского показателя базовых продаж на 0.2%.

Основное влияние на рост объёма розничных продаж в июле внесли доходы ритейлеров, полученные в магазинах смешанного ассортимента (+2.4%), а также от продаж электроники (+1.4%), бакалейных товаров (+0.6%), одежды и обуви (+0.5%), мебели (+0.5%), автомобилей и запчастей (+0.4%). Стоимость среднего чека на АЗС выросла на 1.6%.

Вместе с тем, в июле наблюдалось сокращение покупательского спроса на спортивные, книжные и музыкальные товары (-1.5%), строительные материалы (-0.4%), а также уменьшились расходы в супермаркетах (-0.8%), барах и ресторанах (-0.1%).

Комментарий эксперта: рост хотя и скромный, но все же это рост, т.е. мы не получили очередного разочарования, потому как в последнее время рынки очень нервно реагируют на статистику вообще, неважно хорошая она или плохая.

добавлено через 2 часа 3 минуты

В Фокусе: Глобальное падение 2011

Первый день августа выдался вполне оптимистичным для рынков акций, так как накануне республиканцы и демократы нашли компромиссное решение по вопросу повышения предела госзаимствований США. Также 1 августа стало первым и последним днем месяца, когда инвесторы еще питали надежды на продолжение восходящей динамики. Принятие законопроекта по долгу США стало тем водоразделом, при достижении которого инвесторы всего мира кинулись распродавать ценные бумаги.

Не стал исключением и российский рынок акций. 1 августа был последним удачным днем для отечественных быков, когда индексы вернулись к майским уровням: индекс РТС вновь преодолел отметку в 2000 пунктов, индекс ММВБ вплотную приблизился к 1750 пунктам. Эти значения стали максимальными для индексов, которые весь июль торговались в узких диапазона, так как уже со следующей сессии началось стремительное падение, приведшее к потерям порядка 10%.

Причиной, побудившей инвесторов распродавать фондовые активы, стало опасение по поводу возможного замедления темпов роста мировой экономики, в особенности, экономики США, в то время как споры вокруг долгового лимита явились лишь катализатором негативных настроений. В течение предыдущих месяцев основные мировые экономики подавали не самые благоприятные знаки, а действия регуляторов почти полностью исчерпали себя. Как следствие, негативные сигналы, накопленные ранее, привели к обвалу мировых рынков при поступлении первой более или менее серьезной информации об ухудшении фундаментального положения мировых экономик.

Однако коррекция начала августа могла бы благополучно завершиться уже через несколько дней, если бы не сюрприз, подготовленный агентством S&P. Сразу после окончания торговой недели 5 августа агентство опубликовало релиз о снижении рейтинга США, что стало основным спусковым крючком для масштабной атаки медведей по всем фронтам.

Как ни странно, российский рынок выглядел чуть приличнее мировых площадок, динамику которых ранее он дублировал с удвоенной энергией. Дело в ценах на нефть, которые дешевели, однако, не столь стремительно как фондовые активы. Относительной устойчивости нефтяных котировок помогла и динамика пары евро-доллар, которая, несмотря на все потрясения так и не сумела выбраться из коридора $1,4-$1,44 за евро.

Как следствие, нефтегазовый сектор российского рынка выглядел в эти дни довольно устойчиво, чего не скажешь о компаниях электроэнергетики, машиностроения и металлургии, наиболее пострадавших во время недельного падения.

Так, акции НЛМК и Северстали подешевели за несколько сессий по 19%, Русала и Мечела – по 16%, АвтоВАЗа – на 16%, МРСК – на 20%, Мосэнерго – на 24%. Потери менее ликвидных акций из наиболее пострадавших секторов были еще больше.

Судя по динамике индексов середины месяца, они не намерены останавливаться на достигнутом. Аппетиты медведей лишь разгораются с преодолением каждого следующего уровня сопротивления. Даже небольшая коррекция в ценах на нефть, наблюдавшаяся 10 августа, позволила им с легкостью взять 1500 пунктов по индексу РТС и 1400 – по индексу ММВБ, что позволяет предположить, что нисходящий потенциал августа еще далеко не исчерпан.

С учетом того, что, по мнению некоторых экспертов, падение ниже до уровней свидетельствует лишь о 25%-ой вероятности повторной рецессии в США в течение следующих 12 месяцев, ее рост хотя бы до 50% в оценке трейдеров, будет способно опустить индекс ММВБ на аналогичную величину, то есть в диапазон 900-1000 пунктов.

добавлено через 2 часа 15 минут

Рекомендации и сигналы на день.

Анализируем технично: Сбербанк

Долгосрочно: боковое движение

добавлено через 2 часа 15 минут

Рекомендации и сигналы на день.

Анализируем технично: Сбербанк

Долгосрочно: боковое движение

Бумага росла с марта 2009 г. Линия тренда была пробита в мае 2010 г. Остановить падение смогли только в районе 65 р. Отсюда пошел отскок: сентябрьский прокол сопротивления на 90 р. оказался удачным и цена резко пошла вверх, вернувшись к старой линии тренда. Выше 110 р. бумагу не пустили, и долгое время идет консолидация с поддержкой в зоне 90 – 95 р. От этой зоны резво отскочили, но получился третий подряд снижающийся локальный максимум. Сильную поддержку пробили. Но последний бар закрывается на своей середине, с вероятным заходом к 90 р.

Среднесрочно: прорыв бокового канала

Последняя волна роста началась в сентябре 2010 г. и продолжилась до начала этого года (см. выше). Однако дальше показать растущую динамику локальных максимумов бумага не смогла. Долгое время работал среднесрочный боковой канал с границами 95 – 110 р. Длительная двухмесячная консолидация у нижней границы разрешилась вверх, но цена немного не дошла до 110 р. и резко скорректировалась от локального максимума. Поддержка возникла около круглого уровня 100 р. После ее прорыва вниз цена сходу прорывает боковой канал. Пока идет волатильная попытка консолидации вокруг уровня 85 р.

Краткосрочно: падающий тренд

Последняя консолидация в среднесрочном боковом канале прорывается вниз. С этого момента бумага упала на 20%. Однако падение проходило волатильно. Резкие снижения выкупались с хорошими последующими отскоками. Последний отскок идет на 80 р. Скорость подъема невысокая, с небольшой волатильностью. На данный момент пока не похоже, что интерес к продолжению выкупа бумаги пропал. Но надо посмотреть, как будет себя вести цена в области линии тренда и локального сопротивления на 88 р.

Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней.

Торговые идеи (Роснефть)

Идея для длинной позиции:

Бумага начала снижаться в начале августа. Цена несколько раз ускорялась в падении, но всегда возвращалась к линии тренда. На последних торгах тренд пробили вверх, но почти сразу цена уперлась в локальное сопротивление на уровне 205 р. Отката не последовало. Цена консолидируется в форме флага под сопротивлением. Возможно, интерес к продолжению отскока еще не утрачен. Если сопротивление будет пробито вверх, то отскок может продолжиться. Мы не рекомендуем открывать позиции в начале торгов.

Торговый план открытия длинной позиции:

1. Покупка в зоне 205.2 р.,

2. Тейк-профит: зона 215 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 198.7 р.

4. Сигнал действителен, пока цена находится выше уровня 196 р.

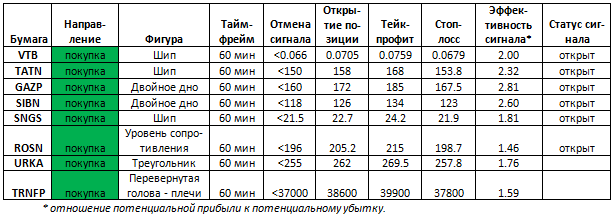

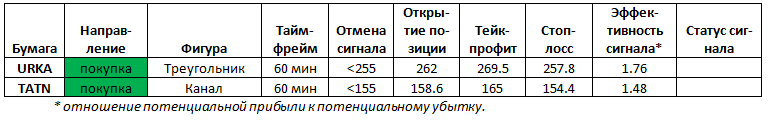

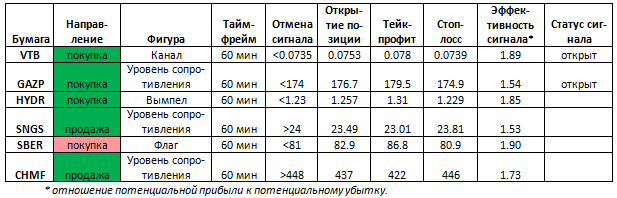

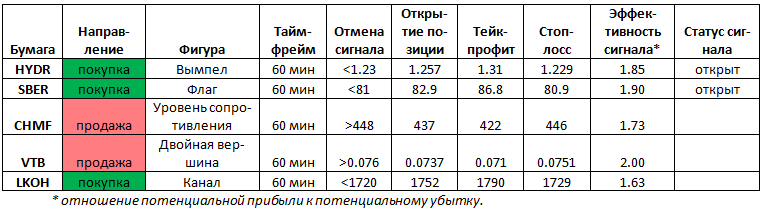

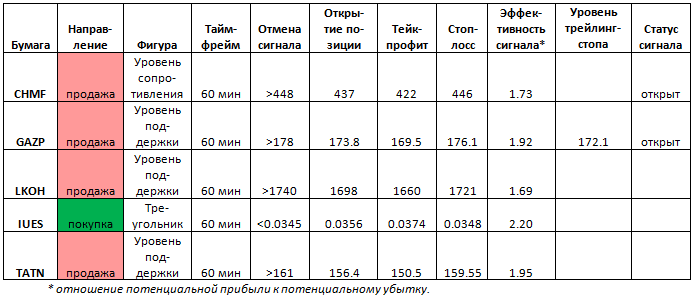

Сводная таблица сигналов.

добавлено через 5 часов 40 минут

Вечерний обзор.

добавлено через 5 часов 40 минут

Вечерний обзор.

Российский рынок растет опережающими темпами. Аппетиты к риску немного ослабли, на что указывают металлы и сырьевые валюты.

К 16:00 мск индекс ММВБ вырос на +1,77% до 1496,6, а РТС на +2,44% до 1633,59. Российский рынок продолжил расти на достаточно спокойном и позитивном внешнем фоне. К середине торговой сессии индекс ММВБ успел добраться до отметки 1502 пункта на достаточно средних объемах. Внешний фон был скудным на новости и статистику, поэтому ориентиром служили графики других рынков и активов. Кроме того, можно отметить, что выручка «Роснефти» за I полугодие составила 657,297 млрд рублей, или на 33% больше, чем в аналогичный период год назад, а прибыль компании выросла до 137,5 млрд рублей. При этом «НоваТЭК» увеличила прибыль за первое полугодие почти в два раза до 27,3 млрд рублей при выручке 79,3 млрд рублей . «Голубые фишки» в целом показывали динамику лучше рынка: «Газпром» +2,1%, «Роснефть» +2,13%, «СургутНефтеГаз» +4,38%, ГМК «НорНикель» +2,45%, «ИРАО» +5,28%. Из прочих историй также можно выделить: ОГК-3 +6,11%, ОГК-1 +5,36%, привилегированные «Ростелеком» +5,32%, а также «Верхнесалд» -1,77%, «Полиметалл» -1,65%.

Российский рубль продолжает укрепляться против валютной корзины. Несмотря на сильный отток средств из инвестиционных фондов, валюта РФ остается одной из наиболее доходных с позиции ставок ЦБ. Кроме того, стабилизация цен на нефть также обещает устойчивый приток валюты и поддержание курса рубля. Согласно данным мониторинга Минфина и МЭРТ, С 1 сентября экспортная пошлина на нефть в России может вырасти на $5,9, или на 1,3% - до $444,1 за тонну с текущих $438,2 за тонну. К 16:00 мск доллар слабел к рублю на -1,18% до 28,90, а евро на -0,43% до 41,305.

Торги в Европе проходили с переменным успехом. Индексы с трудом удерживались в положительной зоне благодаря сырьевым акциям. После резкого отскока в конце прошлой недели, некоторые инвесторы расценили рост индексов в качестве возможности выйти из бумаг по более высоким ценам, или зафиксировать прибыль от недавних приобретений. На 16 августа запланирована встреча президента Франции и канцлера Германии, на которой будут обсуждаться текущие вопросы финансовой нестабильности в Европе и способы выхода из кризиса. По слухам в прессе, может быть поднят вопрос о создании единого долгового рынка еврозоны. Однако пресс-службы участников встречи пока отрицают, что вопрос стоит на повестке дня. ЕЦБ продолжает скупать бумаги на долговом рынке Испании и Италии, удерживая доходности по 10-летним бумагам ниже 5%. Если сырьевой сектор смотрится достаточно стабильно, то банковский остается под давлением. К 15:30 мск британский FTSE 100 подрастал на +0,44%, а германский DAX 30 на +0,78%.

Ситуация на сырьевых рынках поменялась на негативную. После утреннего роста, котировки нефти начали снижаться на фоне общей неуверенности в экономическом росте. К 16:00 мск североморская смесь Brent торговалась без изменений на отметке $107,76, а американская WTI снижалась на -0,42 до $85,33 за баррель.

Промышленные металлы также оказались под давлением на слухах, что китайские импортеры пока воздерживаются от активных закупок и ждут более низких уровней. Впрочем, золото также привлекает больше продавцов, чем покупателей. К 16:00 мск медь снижалась на -0,37%, золото на -0,21%, а серебро на -0,15%.

Некоторое оживление в ход торгов могут внести американские данные: в 16:30 выйдет индекс деловой активности ФРБ Нью-Йорка, а в 17:00 данные по вложениям в американские активы. Внешний фон немного ухудшился по сравнению с утренними часами. Однако в России инвесторы продолжают покупать акции на средних объемах рынка. В качестве линии сопротивления пока выступила круглая цифра в 1500 пунктов по ММВБ, но ее сила состоит лишь в круглом значении. При улучшении внешнего фона можно ожидать дальнейшего движения вверх до уровня сопротивления 1530 пунктов, или тестирования поддержки 1470, на которой завершились торги в конце прошлой недели. В целом отсутствие новостей пока не мешает российскому рынку, который оказался одним из лидеров падения в последние три недели.

добавлено через 6 часов 12 минут

Неделя глазами экспертов.

Наши ожидания

На будущей неделе будет опубликовано умеренное количество макроэкономической статистики.

Неделя начинается на положительной волне, поскольку в пятницу все ведущие фондовые биржи демонстрировали умеренный рост.

Тем не менее, инвесторы сейчас сосредоточены на двух проблемах: возможная рецессия в США и долговые проблемы Еврозоны. Впрочем, не всё так плохо, как кажется на первый взгляд, поскольку первая проблема скорее надумана, а вторую пытаются решить всеми силами. Однако евро всё же будет демонстрировать снижение, в то время как доллар будет оставаться на относительно стабильном уровне.

Макроэкономические показатели этой недели посвящены, в основном ВВП, промышленному производству, инфляции и безработице. Также в США будет опубликовано несколько опережающих индикаторов.

Отечественные компании продолжат публикацию корпоративных отчетностей за II квартал 2011 г., а зарубежные представят прогнозы по II кв. 2012.

Неделя начинается с умеренной дозы макростатистики.

В понедельник ожидается несколько публикаций. В 03:50 был опубликован ВВП Японии, который, по предварительным данным, во втором квартале снизился на 1.3% г/г, тогда как аналитики ожидали снижения в 2.5%..Несмотря на негативную динамику, ситуация всё равно лучше, чем в I квартале этого года, когда было зафиксировано снижение главного показателя национального воспроизводства на 3.6% в годовом выражение. Несмотря на то, что промышленность и торговля бурными темпами восстанавливается от последствий землетрясения, экспорт сокращается, что и послужило главной причиной падения ВВП. Отчасти, это происходит из-за того, что по-прежнему дорогая иена подрывает конкурентоспособность японских товаров.

Оставшаяся часть данных посвящена США. В 16:30 станет известно значение производственного индекса Empire Manufacturing, который вычисляется путем опроса производителей Нью-Йорка. Несмотря на малое количество нью-йоркских промышленников, данный индекс носит опережающий характер по отношению к остальным. Ожидается, что значение индекса на август составит 0 пунктов, что является положительным сигналом, учитывая, что последние два месяца значение находилось в отрицательной территории.

В 17:00 выйдут данные о чистом объёме покупок американских ценных бумаг иностранными инвесторами. В июне ожидается рост показателя до $30.1 млрд., что служит благоприятным сигналом. Впрочем, в июне не и стояло таких острых для США проблем как лимит госдолга и снижение кредитного рейтинга. Больший интерес будет представлять значение показателя за июль и август.

Завершает день индекс делового оптимизма в секторе жилищного строительства, который будет опубликован в 18:00. Ожидается, что в августе он сохранится на уровне 15 пунктов. Несмотря на свой вспомогательный характер, данный индекс довольно точно предсказывает будущее направление движения рынка недвижимости. И никаких благоприятных перспектив новый прогноз не сулит, поскольку с начала года он находится в депрессивной зоне.

Вторник будет самым богатым на макростатистику днём на этой неделе. В 10:00 будут опубликованы предварительные данные по ВВП Германии за .II квартал 2011. Аналитики прогнозируют замедление темпов роста ВВП до 3.2% в годовом выражении. Ситуация в Еврозоне сейчас крайне негативна, а Германии придется решать все эти проблемы. Отрицательная динамика темпов роста ВВП Германии в целом соответствует темпам роста производства во Франции и Великобритании.

В 12:30 будет объявлено значение индекса потребительских цен Великобритании за июль, который. Ожидается, что инфляции прибавит до 4.3% в годовом выражении, что немного выше уровня июня, но всё равно недостаточно для уверенного роста. Наряду с остальными лидерами еврозоны Великобритания переживает не лучшие времена, о чем говорит недавнее снижение прогноза по ВВП. Пока Банк Англии не планирует количественного смягчения, равно как и других мер, призванных помочь британской экономике. Поэтому и настроения инвесторов сейчас негативные.

Затем в 13:00 выйдет первая оценка ВВП Еврозоны за II квартал. Принимая во внимание неблагоприятную ситуацию в промышленности Франции, Германии и Великобритании. Мы ожидаем замедления роста данного показателя.

Также в это время Евростат объявит значение торгового баланса за июнь, который должен составить ?1.1 млрд. после нулевого баланса в мае. Данная новость может послужить неплохим стимулом для укрепления евро, который сейчас демонстрирует понижательную динамику.

Завершает день статистика из США. В 16:30 станет известен индекс импортных цен за июль. Ожидается, что индикатор снизится до 13.4% г/г., что говорит о снижения инфляционного давления на мировых товарных рынках.

Число закладок новых домов в США также будет опубликовано в 16:30. Прогнозируется снижение на 4.6% м/м после бурного роста в июне. Ситуация на рынке недвижимости США продолжает оставаться негативной.

На 17:15 запланирован выход статистики по промышленному производству США. Ожидается рост производства на 0.5% м/м, что выше показателя предыдущего месяца. Безусловно, на фоне слухов о грядущей рецессии в США, это положительная новость для фондовых рынков.

В среду также ожидается большое количество макроданных. В 12:30 ожидается порция статистики из Великобритании. Во-первых, это протоколы заседания Банка Англии, из которых инвесторы ожидают хоть каких-то намеков на мягкую денежно-кредитную политику. Во-вторых, изменение заявок на пособие по безработице. Как и в прошлом месяце, в июле ожидается рост числа заявок, но уже на меньшее значение. В то же время, третий показатель – уровень безработицы по методологии МОТ – сохранится на уровне 7.7%. В общем, ситуация в Великобритании остается неопределенной и напряженной.

В 13:00 будет объявлено значение индекса потребительских цен Еврозоны за июль. Прогнозируется, что рост цен сохранится на уровне 2.5%.

Свою стабильность продемонстрирует и другой показатель, который будет опубликован в 16:30 – индекс цен производителей США за июль. Ожидается, что он сохранится на уровне 7.0%. Такой застой в ценах не может не настораживать.

Вечером нас ждет традиционный еженедельный отчет о запасах нефти и нефтепродуктов. Отметим, что в последнее время, несмотря, на снижающиеся запасы нефти в США, цены на нее растут неохотно. Это было связано с общей негативной обстановкой на рынках. Сейчас, когда ситуация нормализовалась, реакция инвесторов может быть более значительной.

В четверг вся статистика будет из США. В 16:30 будет опубликован индекс потребительских цен за июль. По прогнозам рост цен замедлится до 3.3% с 3.6% месяцем ранее. Параллельно станет известно число первичных обращений за пособиями по безработице. Ожидается, что их число за последнюю неделю составит 400 тыс., что выше предыдущего значения. Если прогнозы подтвердятся, то рынки отреагируют негативно. Впрочем, на прошлой неделе прогнозы роста не оправдались.

В 18:00 станет известно значение экономического индекса от ФРБ Филадельфии, опережающего индикатора производства. В августе прогнозы по промышленности улучшатся, а значение индекса должно составит 3.9 пунктов.

Наконец, в 18:00 станут известны данные о продажах на вторичном рынке жилья. По прогнозам, данный индикатор в июле продемонстрирует рост на 2.7% м/м после падения в предыдущем месяце. Ожидаемые данные благоприятны, поскольку продажи на вторичном рынке жилья отражают общий климат в экономике.

В пятницу ожидается лишь одна макроэкономическая публикация из Германии. В 10:00 будет опубликован индекс цен немецких производителей за июль. Прогнозируется рост цен на 4.2% в годовом выражении, что выше значения предыдущего месяца. Скорее всего, это означает грядущий рост инфляции в стране.

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Похожие темы

Похожие темы