Нефть и рубль – перспективы на фоне роста котировок

Здравствуйте, уважаемые коллеги!

Заседание ФРС и невнятная реакция рынка на повышение ставки по федеральным фондам, когда валютные курсы за три дня, три раза поменяли свое направление, сместили фокус трейдеров с не менее важных событий происходящих на рынке нефти, где цена обновила локальный максимум и попыталась вновь начать восходящий тренд.

Действительно, оттолкнувшись от нижней границы торгового канала расположенной на уровне $ 61 (здесь и далее цены указаны с небольшим округлением согласно котировкам CFD Spot Рrice), цена сорта WTI пробила верх диапазона $64 и собралась идти еще выше к уровню $67, формируя новый ценовой диапазон (рис.1).

Рис.1: Техническая картина цены нефти WTI

Если исходить из постулатов технического анализа, не обращая внимания на показатели распределения позиций трейдеров фьючерсного рынка, то действительно нам следует ожидать дальнейшего роста цены и предполагать обновление максимумов.

Однако, я хотел бы обратить внимание читателей именно на позиции трейдеров, а там как раз таки картина для рынка нефти пока не очень радужная, и именно это обстоятельство пока не позволяет мне оптимистично смотреть на перспективы нефтяных.

Сразу хочу отметить, что данные отчета по обязательствам трейдеров - COT несколько запаздывают и вполне возможно, что в тот момент когда я пишу эти строки, ситуация уже изменилась, поэтому полностью исключать из рассмотрения вариант роста цены нефти не будет правильным. При этом имеющиеся в моем распоряжении данные позволяют мне сделать определенные выводы:

- В период январь – март 2018 года, Открытый Интерес участников снижался с 3,484 млн. до 3,201 млн. контрактов. Это говорит о том, что участники торгов покидают рынок, а снижение Открытого Интереса всегда является неблагоприятным фактором для цены.

- В тот же период с января по март, спекулянты уменьшили свою совокупную длинную позицию на 15%, с 496 тыс. до 426 тыс. контрактов. Это говорит о том, что спекулянты еще недавно не видели перспектив для роста цены. При этом своп дилеры, являющиеся нетто-продавцами, наоборот увеличили свою отрицательную совокупную позицию с -787 тыс. до -701 тыс. контрактов.

- Операторы, являющиеся продавцами по определению, наконец, тоже стали занимать короткие позиции, уменьшив их совокупное число с -9 тыс. до -40 тыс. контрактов (рис.2), что говорит о развороте формирующемся на нефтяном рынке.

Рис.2: Расположение позиций трейдеров на фьючерсном рынке WTI. Сверху вниз: - цена, Открытый Интерес, совокупные позиции, индекс СОТ. Источник COTTrader, CFTC

Хватит ли сил у нефти для нового тренда вверх, покажет время, пока же, рассмотрим курс рубля в контексте возможности снижения цены нефти.

За прошедший год, рубль показал себя очень устойчивой валютой, создавая колебания в диапазоне 55.50 – 60.50 рублей за доллар, т.е. в пределах 10%. В то время как евро, например, за тот же период изменился почти на 20%.

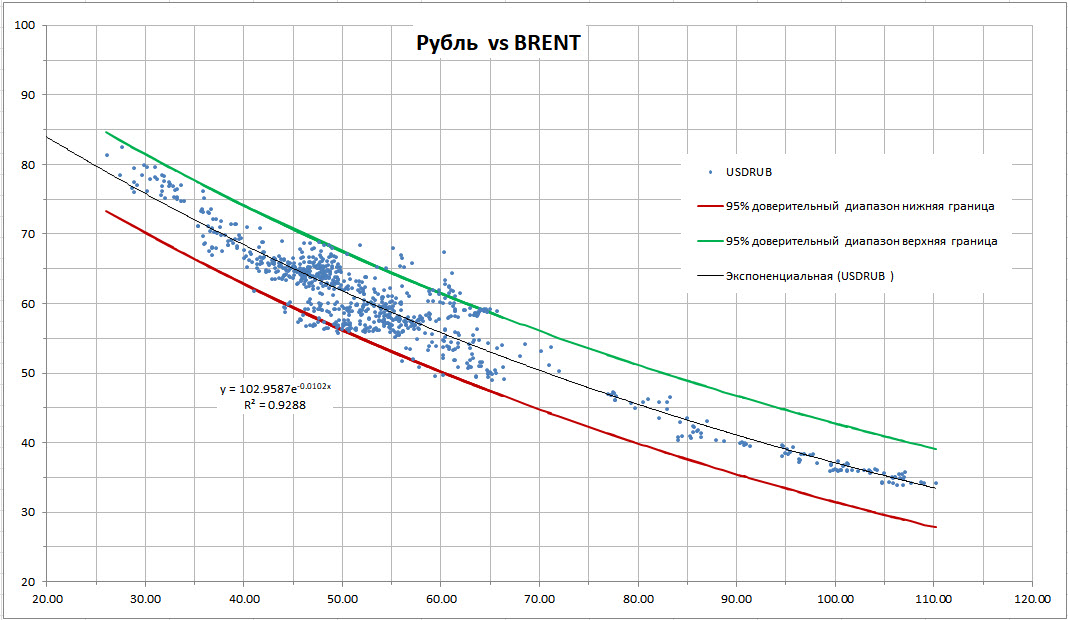

При этом с уверенностью, основанной на распределении курса рубля в зависимости от цены нефти, можно заявить: - не проводи Минфин РФ аукционы по покупке валюты на рынке, в зависимости от поступающих нефтегазовых доходов, курс рубля был бы еще выше (рис.3). Так, например, на максимуме цены, когда стоимость сорта Брент достигала $70 долларов за бочку, курс должен был находиться возле отметки 50 рублей за доллар, но при этом курс рубля ни разу не поднимался выше 55.

Рис.3: Распределение курса рубля в зависимости от цены нефти Брент.

Нефтяная конъюнктура для рубля была, и остается очень благоприятной, а политика Банка России позволяет привлекать инвестиции в государственный долг и корпоративные облигации, не смотря на санкционное давление со стороны основных эмитентов резервных валют. Из последних примеров, размещение корпоративных еврооблигаций Газпрома в Лондоне, как раз в то время когда Тереза Мей объявляла о высылке российских дипломатов. Облигации газового холдинга пользовались таким спросом, что доходность бондов во время торгов снизилась с 2.85% до 2.5%.

Уверенность инвесторов в способности Газпрома выполнять свои обязательства в разгар антироссийской истерики, говорит об общем доверии инвесторов к России и проводимой кредитно-денежной политике в частности. В этом смысле сегодняшнее снижение ставки ЦБ РФ на 0.25% до 7.25% никак не повлияло на курс рубля, хотя в принципе должно было его ослабить.

Однако в случае снижения цены нефти, можно ожидать, что курс рубля устремится к верхней границе диапазона 55 – 60 рублей за доллар. Так, например снижение цены Брент к $60, будет соответствовать ценовому диапазону 50 – 61, но с большой долей вероятности в этом случае курс будет находиться возле отметки 60 рублей.

В свою очередь снижение цены нефти Брент к $50 приведет к снижению курса в диапазон 55 – 66 рублей за доллар. Однако в период до мая 2018 года, снижение нефти Брент к уровню $50 хотя и может произойти, но все же маловероятно. При этом некоторое снижение цены, все же исключать нельзя, тем более в условиях начала подготовки к очередной встрече ОПЕК+, которая должна принять решение о продлении соглашения об ограничении добычи.

Стимулировать снижение нефтяных цен мог бы крепкий доллар, однако очень похоже на то, что центральные банки продолжат текущую политику слабого доллара, которая устраивает всех основных мировых финансовых игроков.

Подводя итоги моих размышлений можно предположить, что в ближайшее время рубль ждет незначительного ослабление, которое может привести к снижению курса в зону значений 59 - 60 рублей за доллар, однако для более глубокого снижения курса рубля, необходимо совпадение нескольких факторов, таких как снижение цены нефти и значительное укрепление курса доллара США. Однако и в этом случае снижение курса рубля ниже уровня 65 пока не рассматривается.

В случае благоприятной конъюнктуры на рынке нефти рубль даже может укрепиться, однако как показали предыдущие события, границей такого укрепления в среднесрочной перспективе будет выступать уровень 55 рублей за доллар США.

Будьте внимательны и осторожны.

Глеб Кабанов – аналитик MTrading.

Похожие темы

Похожие темы