Аналитики Citigroup указали на причину того, почему не работают программы QE

В тот момент, когда Центральные Банки Евросоюза и Японии готовятся продолжать политику количественного смягчения, аналитики и инвесторы опубликовали целый шквал предупреждений об относительно потенциальных негативных последствиях. Начиная от обвала пенсионной системы, заканчивая риском обрушения топливно-энергетического сектора.

Но самый прозаический прогноз состоит в том, что дальнейшая реализация программы количественного смягчения больше не будет иметь эффекта стимулирования экономики, за счёт замедления темпов падения корпоративных инвестиций.

В то время как была выделена цепочка причин увядания инвестиций в бизнес в странах с развитой экономикой, Центральным Банкам мира не мешало бы решить эту цепочку проблем, посмотрев на причины возникновения этих самых проблем.

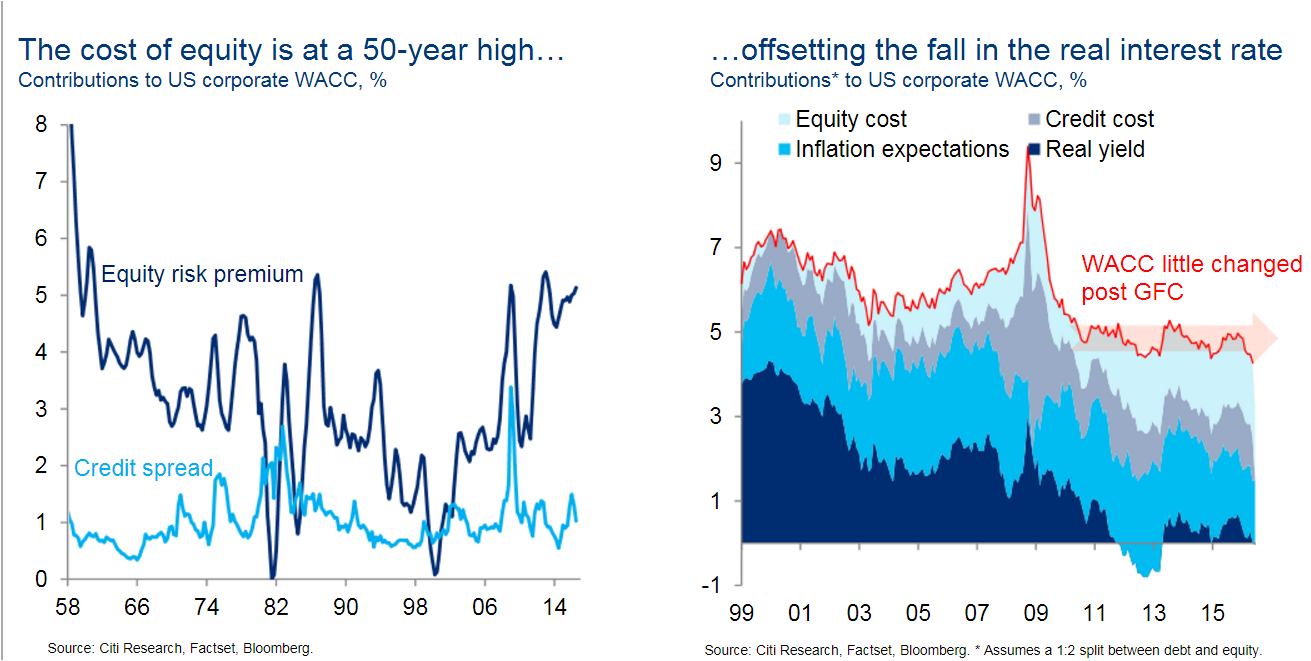

Корпоративный инвестиционный капитал, сталкиваясь со средневзвешенной стоимостью капитала, оценивает привлекательность инвестиций, и тут есть проблема в виде высокой стоимости собственного капитала. В итоге, аналитики из Citigroup Inc умоляют Центральные банки прекратить дальнейший выкуп активов, ссылаясь на то, что уменьшается отдача от программы стимулирования, а в общем плане и вовсе проявляется сомнительная эффективность количественного смягчения.

Корпорации не получают финансовой выгоды, которые предлагаются глобальным падение реальных долгосрочных процентных ставок из-за исторически высоких премий за риск по ценным бумагам. Которые показывают высокую доходность при игнорировании всех уровней риска во время торговли.

Хотя компании, как правило, не зависят от выпуска акций для финансирования инвестиционных программ, полагаясь вместо этого на рынок с фиксированным доходом, премия за риск по акциям является важным фактором, влияющим на инвестиционные решения, принимаемые советами директоров компаний. Чем выше стоимость капитала, тем выше теоретическая общая стоимость капитала для корпоративных клиентов.

Другими словами, реальные инвестиции, если не дадут возврат, который ожидается, чтобы покрыть риски, не будут направлены на рынок.

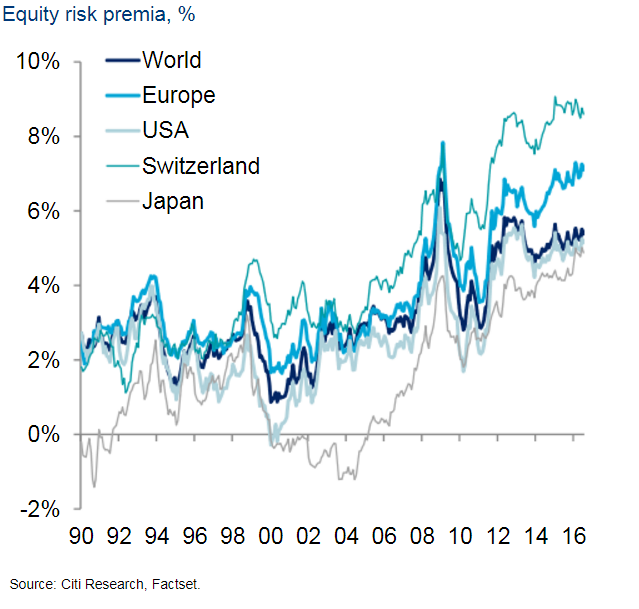

И премия за высокий уровень риска по акциям является глобальной проблемой, препятствуя капиталу реализовывать инвестиционные идеи по всему миру.

Whore65

Перевод специально для mmgp.ru

источник