Вечерний обзор.

Рынки отыграли итальянский позитив и вновь ждут новых идей. Рискованные активы умерили свой утренний рост к доллару. Статистика по еврозоне вышла хуже ожиданий.

К 16:00 мск индекс ММВБ подрастал на +0,43% до 1491,42, а RTS снижался на -0,01% до 1530,56. Утро на российском рынке выдалось позитивным. Индекс ММВБ к полудню добрался до 1511 пунктов, где вновь начались продажи. До старта торгов в Европе росту российских акций способствовала нефть и промышленные металлы, но оптимизм довольно быстро ослаб. Из корпоративных новостей можно отметить: выручка «Татнефти» выросла за девять месяцев текущего года на 25,3% до 229,46 млрд рублей. «Голубые фишки» торгуются разнонаправленно, но по некоторым бумагам есть неплохой рост: «Газпром» +0,5%, «Роснефть» +1%, «ЛУКОЙЛ» -0,23%, «СургутНефтеГаз» +1,3%, ГМК «Норникель» +0,16%, «Северсталь» +0,15%, «Сбербанк» -0,37%, «ВТБ» +1,17%, «ИРАО» -0,51%. Из прочих историй можно выделить: ОГК-1 +4,85%, МТС +2,94%, «7 Континент» +2,37%, а также «Иркутскэнерго» -2,67%, «Полюс Золото» -1,4%, «Магнит» -1,1%. Технически, рынок остается в торговом диапазоне 1460-1530, из которого сможет выйти только при наличии сильных идей. Однако пока отсутствуют сильные сигналы на рост или падение. Консолидация между крайними точками 1440-1550 длится уже около трех недель, что делает вероятным сильный выход в какую-либо сторону. Недельный график намекает на коррекцию, но ближе к декабрю может усилиться оптимизм, связанный с традиционным ожиданием Рождественского ралли.

Российский рубль начал утро укреплением против доллара, затем ушел в минус, но к середине торговой сессии вновь предпринимает попытки усилить свои позиции. В пользу покупки российской валюты говорит нефть, которая торгуется на уровне $113-$114 за баррель Brent. Кроме того, на межбанковском рынке немного выросли ставки по однодневным кредитам в рублях. Однако ситуация на европейском финансовом рынке продолжает оставаться сложной, а рост ставок LIBOR в долларах продолжается, что явно противоречит покупке рискованных активов, включая рубль. К 16:00 мск доллар укреплялся к рублю на +0,29% до 30,53, а евро слабел на -0,05% до 41,72.

Европейский оптимизм связан с политическими событиями в Италии. Марио Монти получил должность премьер-министра и приступил к формированию антикризисного кабинета. Доходности по итальянским 10-летним облигациям продолжили снижаться и достигли 6,4%. Впрочем, новое размещение облигаций со сроком погашения в сентябре 2016 г. оказалось неудачным. Доходность составила 6,29% при 5,32% на предыдущем аукционе. Поэтому оптимизма хватило лишь на начало торгов, а затем рынки постепенно вернулись к уровням закрытия в пятницу. Под давлением оказались акции компаний, связанных с производством автомобилей. Промышленное производство в еврозоне выросло в годовом выражении на 2,2% при ожиданиях 3,3%, а вот в месячном выражении сократилось на -2,0% при ожиданиях -2,2%. ВВП Португалии в III квартале сократился на -1,7% по сравнению с III кварталом 2010 г. В остальном торги в Европе проходили спокойно, но на рынке преобладали продавцы. К 16:00 мск британский FTSE 100 снижался на -0,6%, а германский DAX 30 на -0,95%.

К полудню в Европе котировки нефти начали склоняться к падению на фоне укрепляющегося доллара. Ситуация в Ливии пока не принесла дополнительных сюрпризов, поэтому спекулянты ориентировались на традиционные индикаторы, среди которых доллар играет одну из важнейших ролей. Рост промышленных металлов также замедлился, а золото даже ушло в минус на дефиците ликвидности. К 16:00 мск Brent -0,72% $113,34, WTI -0,94% $98,06, медь +1,4%, никель +0,88%, золото -0,59%, серебро -1,14%.

На вечер нет значимой статистики, поэтому рынки продолжат реагировать на заявления и прочие новости. Внешний фон заметно ухудшился по сравнению с утренними часами. Нефть ушла в минус, промышленные металлы умерили свой рост, а европейские индексы вышли на красную территорию. Вероятно, что вечерний отрезок торгов на российском рынке окажется достаточно нервным, что стало уже традицией. Индексы могут уйти в минус относительно закрытия пятницы.

добавлено через 23 минуты

Торгуем «классику»

Акция: Северсталь ао, 60 мин.

Фигура: Консолидация

Бумага продолжает торговаться в боковом канале после сильного краткосрочного роста от 320 р. Консолидация немного затягивается. Фигура выглядит как прямоугольный флаг, но размер фигуры великоват, по сравнению с предыдущим движением, но функционал на продолжение роста вполне может оставаться. Тем более, что верхняя граница совпадает с круглым уровнем, прорыв которого вверх может усилить рост.

добавлено через 17 часов 35 минут

Утренний обзор.

добавлено через 17 часов 35 минут

Утренний обзор.

Рынки вновь под давлением со стороны европейского долгового кризиса. Доходность по 10-летним облигациям Испании выше 6%. Новый день начинается спокойней, но азиатские рынки торгуются неуверенно.

По итогам торгов 14 ноября, индекс ММВБ снизился на -0,04% до 1484,38, а RTS на -0,23% до 1527,16 пункта. Вновь российский рынок провел крайне неудачный день. Индекс ММВБ опускался ниже 1480 отметки, хотя в течение дня забирался выше 1511 пунктов. Обновление максимума предыдущего дня и закрытие дня в минусе является одним из паттернов, указывающих на слабость рынка. Собственные корпоративные истории отошли на второй план, а главным фактором давления были внешние рынки, где продолжаются распродажи облигаций проблемных европейских стран. «Голубые фишки» завершили день заметно слабее рынка, исключая отдельные истории: «Газпром» -0,44%, «Роснефть» +0,64%, «ЛУКОЙЛ» -0,86%, «СургутНефтеГаз» +1,63%, ГМК «Норникель» -1%, «Северсталь» -0,61%, «Сбербанк» -0,84%, «ВТБ» -0,42%, «ИРАО» -1,73%. Из прочих историй можно выделить: «Верхнесалд» +11,87%, ОГК-1 +4,15%, «Восточная энергетическая компания» +2,87%, МТС +2,8%, а также «Иркутскэнерго» -2,68%, «Ростелеком» -1,54%. Технически, вновь можно напомнить о недельном графике, который указывает на среднесрочный нисходящий тренд. Две подряд недели в минусе наводят на мысль о преобладании крупных продавцов на рынке. Кроме того, при приближении к важным сопротивлениям спекулянты фиксируют прибыль в надежде на существенный откат, что также говорит об отсутствии сильных идей для штурма таких уровней, как 1530-1550 ММВБ. При сохранении давления на рынок, можно ожидать очередной попытки пройти вниз сформировавшуюся поддержку 1440 ММВБ, а затем тестирование поддержки 1380, где может сформироваться основа для разворота. Впрочем, на ближайшие дни актуальными поддержками остаются 1460, затем 1440. Сверху, по-прежнему, мощное сопротивление 1550 защищено предварительными редутами на 1530.

Американские торги завершились более сильным снижением, чем в России. Европейская сессия завершалась на фоне роста доходности по итальянским 10-летним облигациям выше 6,6%, а также по испанским аналогичным бумагам выше 6%. Основные потери понесли бумаги американских банков. К примеру, Bank of America потерял -2,6%. BofA вынужден почти полностью продать свою долю в китайском China Construction Bank Corp. Агентство Moody’s опасается, что европейский долговой кризис крайне негативно отразится на американских банках, что заставит их искать средства на рекапитализацию. Меж тем, партия канцлера Германии Ангелы Меркель ХДС согласилась одобрить меры по добровольному выходу стран из зоны евро. Позитивным моментом стали бумаги Boeing, которые выросли на 1,5% на фоне сообщений о $26 млрд. контракте с ОАЭ. Бумаги IBM незначительно упали, хотя стало известно, что легендарный инвестор Уоррен Баффет купил 5,5% долю в компании почти по рекордным ценам. Впрочем, сам Баффет заявил, что европейский кризис и слабость рынка жилья в США продолжат оказывать негативное влияние на экономику, хотя некоторые компании чувствуют себя превосходно. В остальном, на рынке преобладали продавцы, которые избавлялись от бумаг на объемах ниже среднего. В итоге, DJIA упал на -0,61% до 12078,98, а SNP 500 на -0,95% до 1251,78 пунктов. Технически, если провести линию по пикам индекса SNP 500 за последние три недели, то прослеживается четкая линия на снижение. Аналогичная линия снизу не дает столь однозначного варианта на падение, а в большей степени указывает на формирование зоны консолидации. Тем не менее, в краткосрочной перспективе можно ожидать акцента на продажи и тестирование сильных поддержек, чтобы можно было говорить о развороте на Рождественское ралли, если долговой кризис в Европе, да и собственные американские долговые проблемы не вспугнут Санта-Клауса

Торги в Азии преимущественно склонялись к умеренному снижению. К середине сессии MSCI Asia-Pacific терял около -0,3%. Основные потери, как и на американском рынке, понесли акции банков на опасениях, связанных с долговым кризисом в Европе. Министр финансов Германии Шойбле заявил, что постоянный финансовый механизм поддержки проблемных стран может заработать лишь в 2013 г. За полтора часа до закрытия японский Nikkei 225 снижался на -0,4%, а китайский Shanghai Composite ушел на дневной перерыв с падением на -0,05%. МВФ предупредил, что китайские банки могут столкнуться с проблемами и призвал власти КНР к либерализации сектора, а также сокращению влияния государства на кредитные решения.

Министр нефти Алжира заявил, что $110 за баррель нефти устраивает, как производителей, так и потребителей. Цена кажется более справедливой, если учесть фактор нестабильности в Ливии, а также потенциальную угрозу против Ирана со стороны Израиля, США и их союзников. Кроме того, аналитики прогнозируют, что за прошлую неделю запасы нефти в США снизились на 1 млн. бар. Текущая тенденция к снижению запасов может быть связана с тем, что нефтехранилища сокращают объемы нефти, чтобы получить преимущества по выплатам налогов в конце года. Goldman Sachs немного сократил свой прогноз по росту цен на сырьевые товары. Банк ожидает, что цена на энергоносители увеличится на 19% в 2012 г., а на группу промышленных металлов на 26%. Основные потери, по мнению аналитиков Goldman Sachs, будут в группе сельскохозяйственных товаров и составят до -5,5%. Драгоценные металлы вырастут лишь на 5%. Целевая цена по золоту прогнозируется на уровне $1930 за унцию в течение 12-ти месяцев. Резервы SPDR Gold Trust снизились накануне на -0,3 тонны до 1268,28 тонн. К 9:30 мск, Brent +0,15% $112,06, а WTI -0,37% $97,78 за баррель, медь почти без изменений, никель -0,05%, золото -0,54%, платина -0,3%, серебро -0,09%.

Из существенной статистики на предстоящий день можно выделить: в 10:30 мск предварительный ВВП Франции, в 11,00 предварительный ВВП Германии за III квартал, в 13:30 мск индекс потребительских цен Великобритании, в 14:00 индексы ZEW по Германии, предварительный ВВП еврозоны за III квартал, торговый баланс еврозоны за сентябрь, в 17:30 розничные продажи в США за октябрь, индекс цен производителей, а также индекс деловой активности ФРБ Нью-Йорка. Ситуация перед открытием торгов в РФ нейтрально-негативная: нефть ликвидировала свой рост, промышленные металлы начали снижаться, азиатские индексы в красном, доллар укрепляется к сырьевым валютам и евро. Вероятно, что открытие на российском рынке состоится с небольшим разрывом вниз в пределах -0,5% до -1%. Затем можно ожидать закрытие этого разрыва и реакцию на европейскую статистику, если, конечно, ситуация с долларовой ликвидностью не продолжит ухудшаться.

добавлено через 19 часов 32 минуты

Рекомендации и сигналы на день.

Анализируем технично: Транснефть ап

Долгосрочно: коррекция

Бумага находится в повышательном тренде с весны 2009 г. Начавшаяся новая волна роста в 2010 г. от 25000 р. привела цену к ретесту уровня 40000 р. Уровень прорвали, но удержать цену над ним не смогли. Цена консолидируется с поддержкой на 37000 р. Быки резко и быстро прорывают консолидацию вверх и обновляют максимум до 47000 р., начиная с 2009 года. Коррекция от этого максимума доходит до линии тренда. На двух сильных барах тренд и ближайшие поддержки прорвали. Отскок дошел до 40000 р. и цена снова стала снижаться. От уровня 30000 р. идет сильный отскок, и бумага заходит в зону сопротивления около 40000 р.

Среднесрочно: боковое движение

Летом цена начинает расти по наклонной линии. Сверху рост ограничивает сопротивление в районе 45000 р. Консолидация у сопротивления разрешается резко вниз. Цена делает прокол уровня 35000 р. Отскок проходит в консолидации вокруг 37000 р. со смещением вверх в форме клина. Сначала клин разрешается вбок, но позже идет резкое снижение к минимумам этого года. На 29000 р. разыграли двойное дно с сильным отскоком. Линия падающего тренда прорвана, и цена резко растет. С конца октября идет консолидация под сопротивлением на 40000 р. При прорыве вверх возможен рост к 45000 р.

Краткосрочно: растущий треугольник

С конца октября бумага консолидируется под сильным среднесрочным уровнем в 40000 р. На данный момент консолидация выглядит как растущий треугольник. На последних торгах цена консолидируется уже под сопротивлением внутри треугольника. В рамках среднесрочной картины треугольник вполне может разрешиться вверх с выходом под 45000 р.

Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней.

Торговые идеи

Идея для длинной позиции: (Транснефть)

Бумага торгуется в растущем треугольнике, начиная с конца октября. Верхняя граница находится чуть выше круглого уровня 40000 р. На последних торгах цена приблизилась к верхней границе треугольника и стала консолидироваться. При прорыве консолидации верх, и, соответственно, всего треугольника, цена может вырасти на высоту треугольника, т.е., примерно, на 2000 р. Не рекомендуется открывать позицию с начала торгов.

План открытия длинной позиции:

1. Покупка в зоне 40600 р.,

2. Тейк-профит: зона 42000 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 39700 р.

4. Сигнал действителен, пока цена находится выше уровня 39500 р.

Идея для короткой позиции: (ГМК Норникель)

Бумага находится в падающем краткосрочном тренде с конца октября. С начала текущего месяца цена несколько раз тестирует поддержку в районе 5500 р. в форме падающего треугольника. Пока ее пробить не удается, но сверху идет поджатие линией тренда. Последние два дня цена консолидируется на поддержке и к концу последних торгов идет снижение к поддержке. При прорыве поддержки вниз возможно продолжение снижения в рамках тренда. Не рекомендуется открывать позицию с начала торгов.

План открытия короткой позиции:

1. Продажа в зоне 5390 р.,

2. Тейк-профит: зона 5180 р. и ниже. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 5510 р.

4. Сигнал отменяется, когда цена закрепляется выше уровня 5600 р.

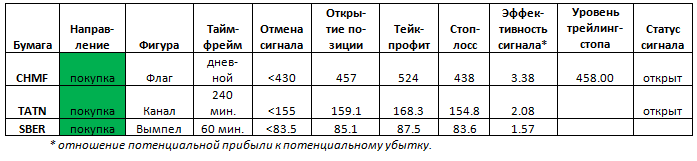

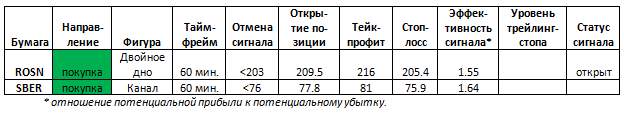

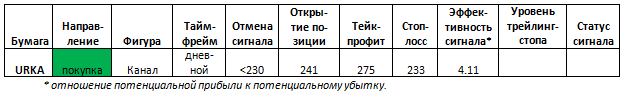

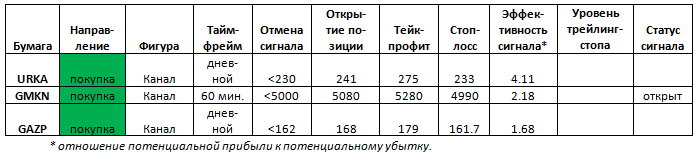

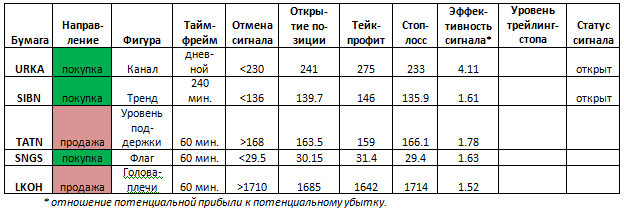

Таблица сигналов.

добавлено через 19 часов 40 минут

Эксперты о событиях.

Италия разместила пятилетние облигации на сумму в 3 млрд. евро

добавлено через 19 часов 40 минут

Эксперты о событиях.

Италия разместила пятилетние облигации на сумму в 3 млрд. евро

Вчера Италия разместила очередной выпуск пятилетних облигаций на сумму в 3 млрд. евро. Доходность по ним составила 6.29 проц. по сравнению с 5.32 проц. по предыдущему аналогичному выпуску, который состоялся 13 октября.

Тем самым не оправдались надежды лидеров еврозоны, что со сменой главы правительства Италии произойдет немедленное оздоровление финансовой ситуации в этой стране.

«Уход Сильвио Берлускони и назначение новым премьер-министром Марио Монти является наиболее простым шагом в попытках найти итальянским истеблишментом выход из нынешнего тяжелого финансового кризиса», - сказал один из брокеров из лондонского Сити.

Внимание финансовых рынков к данному аукциону было повышенным в связи с тем, что он стал первым с момента, когда президент Италии Джорджо Наполитано уполномочил нового премьера Марио Монти сформировать новый кабинет министров. Известный экономист и бывший еврокомиссар набрал достаточно поддержки, чтобы возглавить новое правительство Италии после того, как Сильвио Берлускони подал прошение об отставке.

Комментарий эксперта: отметим, что доходность оказалась выше почти на 1% по сравнению с размещением месяц назад. Спрос на бумаги был низкий, и занимать стране стало дороже, что отражает ту степень недоверия, которую инвесторы испытывают по отношению к Италии. Добавим также, что если бы не действия ЕЦБ, неизвестно под какой процент сейчас бы занимала Италия. Результаты данного аукциона вчера негативно сказались на динамике мировых фондовых индексов.

Меркель: гособлигациям Европы будут больше доверять, если ЕС станет политическим союзом

Держатели гособлигаций стран Европейского союза должны получить сигнал о том, что политики еврозоны серьезно настроены на преодоление долгового кризиса, считает федеральный канцлер Германии Ангела Меркель. Для такого сигнала ЕС должен стать политическим союзом, считает она.

Накануне начала ежегодной конференции Христианско-демократического союза Германии, глава партии А. Меркель заявила, что хотела бы видеть в составе еврозоны все 17 ее нынешних членов, отметив, правда, при этом, что это "потребует фундаментальных изменений в нашей политике".

Канцлер отметила: "Я полагаю, что для тех, кто покупает гособлигации, важно, чтобы мы четко дали понять, что мы хотим добиться большего для Европы, шаг за шагом, чтобы Европейский союз, и еврозона в частности, развивался бы как единое целое. Иначе люди просто не поверят, что мы можем справиться с проблемами".

По словам А. Меркель, следующим шагом для восстановления доверия инвесторов является завершение процесса европейской интеграции, то есть превращение ЕС "в бюджетный союз, а затем постепенно и в политический".

"Таков урок кризиса, и для его усвоения нам потребуется приложить еще много усилий", - отметила А. Меркель.

Комментарий эксперта: заявления очень важные. Фактически Меркель впервые говорит о необходимости создания единого европейского фискального органа, поскольку решение проблем отдельных стран не приводит к улучшению ситуации в целом.

ЕЦБ: Италия может решать некоторые проблемные вопросы самостоятельно

Член Управляющего совета Европейского центрального банка Йенс Вайдманн предупредил в понедельник, что политики должны прекратить полагаться на центральные банки в вопросах исправления проблем финансовой политики, добавив, что Италия может решать такие вопросы самостоятельно, но в настоящее время далеко не полностью использует свой потенциал.

Глава Бундесбанка, заявил на конференции, что "подгон денежно-кредитной политики к целям фискальной политики должно закончиться".

Он добавил, что это тем более верно, поскольку продолжение этой тенденции, в конечном счете, затрудняет проведение реформ. В конце концов, это не делает устойчивого урегулирования кризиса. Центральный банк покупает долги проблемных стран Еврозоны с мая прошлого года, но такие меры не являются финансированием, или "монетизация", государственного долга, а, скорее, необходимы для поддержания денежно-кредитной политики. Центральный банкир призвал страны приступить к экономическим реформам и консолидации бюджета, даже если они болезненны.

Комментарий эксперта: отметим, что данное заявление Вайдманна вчера подпортило итак не самые лучшие настроения на рынках. К тому, же к нему присоединился и глава голландского ЦБ Клаас Кнот, заявивший, что помощь Италии не безлимитная, а ЕЦБ просто покупает время. Как видим, Германия и Нидерланды выступают резко против.

Евро дешевеет на сомнениях в скором разрешении трудностей Италии

Курс евро в понедельник значительно снизился по отношению к доллару, поскольку инвесторы сомневаются в возможности быстрого решения экономических проблем Италии новым правительством.

По состоянию на 21:30 мск евро опустился до 1.3591 доллара за евро с 1.3809 доллара за евро на закрытии торгов в пятницу. Курс американской валюты снизился к японской иене до 77.03 иены за доллар с 77.26 иены за доллар в пятницу. Курс доллара к корзине шести валют стран - основных торговых партнеров США поднялся на 0.69% до 77.45 пункта.

"На данном этапе, несмотря на то, что политические изменения в Италии обещают быть упорядоченными, и новое правительство Монти пользуется широкой поддержкой, инвесторы понимают, смена правительства не означает сиюминутного автоматического улучшения долговой ситуации Италии. В итоге, неопределенность сохраняет сдержанное отношение инвесторов к евро", - считает эксперт UBS по валютам Джеффри Ю.

Кроме того, создание коалиционного правительства в Греции, как выяснилось, не привело к автоматическому одобрению согласованной с внешними кредиторами программы экономии. Лидер правых центристов в парламенте Греции Антонис Самарас заявил о том, что оппозиция не даст письменного согласия на проведение политики, указанной ЕС, ЕЦБ и МВФ.

Европейские лидеры требуют от политических сил Греции подписать обязательство о выполнении договоренностей от 26-27 октября, когда Евросоюз постановил списать Греции часть долга в обмен на новую многолетнюю программу бюджетных сокращений.

Комментарий эксперта: на смену кабинетов в Греции и Италии изначально евро отреагировал бурным ростом. Однако когда пришло понимание что этого явно недостаточно для решения европейских проблем, начались продажи. Полагаем, что давление на единую европейскую валюту сохранится - кризисные явления не дают о себе забыть.

UniCredit завершил 3-й квартал с убытком 10.64 млрд. евро

UniCredit SpA (UCG.MI), один из крупнейших европейских банков, ведущий бизнес в Италии, Германии, Австрии и Польше, в понедельник представил долгожданный бизнес-план, который включает реструктуризацию подразделения инвестиционного банкинга, реорганизацию бизнеса в Центральной и Восточной Европе и допэмиссию в объеме 7.5 млрд. евро.

Минувший 3-й квартал банк завершил с чистым убытком 10.64 млрд. евро вследствие крупной корректировки стоимости греческих облигаций и больших списаний гудвилла.

UniCredit заявил, что привлечение дополнительного капитала повысит коэффициент базового капитала 1-го уровня до более 9%, требуемых согласно правилам Базель III. Банк включен в список мировых системно важных финансовых институтов /Globally Systemically Important Financial Institutions, или G-SIFI/ вместе с другими 28 банками, такими как немецкие Deutsche Bank AG (DB) и Commerzbank AG (CBK.XE), швейцарские UBS AG (UBS) и Credit Suisse AG (CS) и испанский Banco Santander SA (TD).

Решение еще больше повысить коэффициенты достаточности капитала за счет допэмиссии, а это станет уже третьей подобной мерой за три года, было принято советом после многочисленных встреч исполнительных комитетов банка и крупных итальянских акционеров.

Как сообщили в банке, в роли глобальных координаторов допэмиссии выступят Merrill Lynch-Bank of America (BAC) и Mediobanca (MB.MI). Участие в сделке также примет более дюжины других банков.

UniCredit проведет собрание акционеров 15 декабря для голосования по вопросу о допэмиссии и планирует начать размещение в 1-м квартале 2012 года, если будут позволять условия на рынке. Аналитики не исключают возможность интервенции правительства, если банковский гигант не сможет привлечь новый капитал на рынке в течение несколько недель при сохранении финансовой нестабильности.

Комментарий эксперта: акции итальянского банка UniCredit лидировали вчера в Риме по темпам падения на фоне достаточно негативного отчета. Акции упали более, чем на 6%. Серьезно беспокоит инвесторов и тот факт, что доходности итальянских гособлигаций опять поползли вверх.

Уоррен Баффет усомнился в способности Европы разрешить кризис

Уоррен Баффет заявил сегодня, что пока не понятно, может ли Европа сделать все необходимо для разрешения долгового кризиса. Он отметил, что сам он не вернулся к покупкам европейского суверенного долга.

Что же касается, американской экономики, то здесь, по мнению Баффета, некоторые ее части работают нормально, однако наиболее плачевным остается состояние рынка жилья. Дочерние компании Berkshire, связанные с рынком жилья, находятся в состоянии "депрессии", отметил инвестор.

Комментарий эксперта: разумеется у известного инвестора вызывает озабоченность ситуация в Италии и Греции. В то же время, инвестор призывает не поддаваться панике и надеяться на решение проблем, так как политические власти Европы прилагают к этому большие усилия..

Промышленное производство в еврозоне претерпело самый резкий обвал за 30 месяцев

Производство в Еврозоне упало в сентябре самыми быстрыми темпами за два с половиной года, что свидетельствует об угрозе рецессии в Еврозоне. Промышленное производство сократилось на 2.0% м/м в сентябре, нивелировав рост августа 1.4% и показав самое значительное снижение с февраля 2009 года. Экономисты ожидали еще большего снижения на 2.5% м/м.

В годовом исчислении объем промышленного производство вырос на 2.2% в сентябре, продемонстрировав самый слабый рост с декабря 2009 года.

Производство было особенно слабым в Германии, где оно упало на 2.9% м/м, а во Франции – на 1.9%. В Италии, где в настоящее время формируется новое правительство, промпроизводство снизилось в сентябре на 4.8%.

Слабое производство в сентябре было последним сигналом того, что Еврозона движется к экономическому спаду, который, возможно, будет виден уже в четвертом квартале. Деловая активность в октябре упала до минимума с июня 2009 года. Марио Драги, новый президент Европейского центрального банка, предупредил ранее в этом месяце, что Еврозона столкнулась с риском «мягкой рецессии».

Комментарий эксперта: учитывая текущую напряженность на европейском пространстве, вышедшие данные вполне ожидаемы. Впрочем, снижение учетной ставке, проведенное ЕЦБ в начале ноябре, должно хоть как-то стимулировать производство.

Чистая прибыль Газпрома по РСБУ за 9 мес. выросла на 71%

Чистая прибыль Газпрома по РСБУ за 9 месяцев 2011 года выросла по сравнению с аналогичным периодом прошлого года на 71% - до 552.814 млрд рублей. Выручка увеличилась на 27% - до 2.534 трлн рублей. Сильнее всего (на 47%) выросла выручка от реализации газа в ближнее зарубежье. В этом помогла сделка по возврату Нафтогазом Украины газа трейдеру RosUkrEnergo. Впрочем, и в дальнем зарубежье выручка увеличилась значительно - на 37%. На российском рынке продажи выросли на 18%.

Как сообщалось ранее, Газпром заложил в бюджет следующего года расходы по дивидендам за 2011 год в размере 25% от чистой прибыли. Напомним, что по итогам 2010 года Газпром выплатил акционерам 3.85 рубля на акцию. Всего на выплату дивидендов было направлено 91 млрд рублей - рекордная сумма за всю историю компании.

Комментарий эксперта: рост прибыли Газпрома позволяет надеяться на дальнейший рост дивидендных выплат, что повышает интерес к акциям компании со стороны инвесторов.

Холдинг МРСК увеличил чистую прибыль по РСБУ за 9 месяцев 2011 года в 1.6 раза

Холдинг МРСК нарастил чистую прибыль по РСБУ за 9 месяцев до 2.7 млрд рублей, что в 1.6 раза превышает показатель за аналогичный период прошлого года. Выручка холдинга выросла на 16% и составила 3.7 млрд рублей. Себестоимость увеличилась на 23%, до 1.6 млрд рублей.

Как сообщалось ранее, Холдинг МРСК 18 ноября проведет совет директоров, который рассмотрит стратегию развития компании до 2015 года с перспективой до 2020 года, а также проект сводной уточненной инвестиционной программы на 2011-2015 годы. Детали стратегии и инвестпрограммы компания до проведения совета директоров не раскрывает.

Комментарий эксперта: рост финансовых показателей Холдинга МРСК повышает инвестиционную привлекательность акций компании, что в совокупности с предстоящим утверждением стратегии развития делает акции холдинга более интересными с точки зрения покупки на среднесрочную и долгосрочную перспективу.

Чистая прибыль ЛУКОЙЛа по РСБУ за 9 месяцев 2011 года выросла в 1.8 раза

Чистая прибыль ЛУКОЙЛа по РСБУ за 9 месяцев 2011 года составила 245.6 млрд рублей, что в 1.8 раза больше по сравнению с аналогичным периодом прошлого года. Выручка компании с начала года выросла на 3.8% - до 26.5 млрд руб., себестоимость увеличилась на 0.6% - до 10.248 млрд руб.

На увеличение чистой прибыли повлиял рост доходов от участия в других организациях на 88.5 млрд руб., связанное с распределением чистой прибыли ряда дочерних обществ, увеличение доходов по курсовым разницам из-за колебаний курсов доллара США и евро, на 24.2 млрд руб., а также уменьшение расходов по процентам к уплате на 6.4 млрд руб., относящееся в основном к займам в рамках программы перераспределения свободных денежных средств внутри группы.

Комментарий эксперта: в последнее время ЛУКОЙЛ активно развивает международные проекты, что позволяет надеяться на стабильный прирост объёмов извлекаемой нефти и газа, несмотря на уменьшение добычи на некоторых месторождениях компании, расположенных на территории РФ. Рост финансовых показателей ЛУКОЙЛа свидетельствует о стабильном развитии и надежности компании в инвестиционном плане.

добавлено через 20 часов 36 минут

Неделя глазами экспертов.

Наши ожидания

На текущей неделе ожидается множество статистических публикаций из различных регионов, прежде всего США.

На прошлой неделе все следили за развитием событий в Италии, которая успела лишиться своего премьера и обзавестись новым. Доходности 5-летних облигаций за время пертурбаций успели побывать выше «уровня невозврата» в 7%, однако вернулись вниз.

Италия – не Греция, спасти ее никакой EFSF не сможет, ее дефолт будет сопоставим по значимости с банкротством банка Lehman Brothers, которое явилось началом кризиса в 2008 г.

Вплоть до конца месяца внимание будет в основном приковано к Еврозоне, дальнейшему решению греческого вопроса и развитию событий вокруг Италии. Других центров внимания пока не ожидается. А 23 ноября Суперкомитет в Конгрессе США должен будет представить окончательный план сокращения бюджетного дефицита страны на $1.2 трлн. Сокращение расходных статей обещает вызвать серьезные дебаты между демократами и республиканцами.

Из макростатистики на этой неделе следует обратить внимание на данные по ВВП, инфляции различных регионов, а также розничным продажам в США.

Сезон отчетностей в США закончился. В Европе отчитаются такие компании как UniCredit SpA, E.ON Россия. Air Berlin PLC.

В понедельник в 03:50 уже вышли данные по ВВП Японии. Согласно предварительным данным, в III кв. 2011 г. ВВП страны восходящего солнца прирос на 1.5% кв/кв и 6.0% в годовом выражении при прогнозе в 1.5% кв/кв и 5.9%. Это гораздо лучше данных предыдущего квартала, которые показали рост на 0.5% кв/кв и 2.1% соответственно. Из-за долгового кризиса в еврозоне интерес к йене возрос, и три предыдущих квартала падения, наконец, сменились ростом. В конце октябре Банку Японии даже пришлось прибегнуть к масштабной интервенции на валютном рынке с целью сбить курс национальной валюты.

В 14:00 вышли данные о промышленном производстве Еврозоны за сентябрь. В сентябре было зафиксировано падение промышленного производства в еврозоне на 2.0% м/м при прогнозе 2.3%. Годовой рост замедлился до 2.2%, тогда как ожидалось 3.6%. При этом, в прошлом месяце динамика была более позитивной – рост на 1.4% м/м и 6.0% г/г. Столь негативные данные по региону связаны, прежде всего, с неожиданным падением промпроизводства Германии, резким снижением во Франции и Италии.

Во вторник ожидается шквал публикаций из Европы и США. В 11:00 станут известны предварительные данные по приросту ВВП Германии за III кв. 2011. Прогнозируется, что после едва видимого роста в 0.1% кв/кв во втором квартале, прирост в этом квартале составит 0.5% кв/кв. В годовом выражении рост скорее замедлится до сезонно скорректированных 2.4% с 2.8% кварталом ранее. Учитывая резкое падение промышленного производства неделей ранее, подобный спад в немецкой экономике вполне реальный.

В 13:30 станет известна динамика индекса потребительских цен в Великобритании за октябрь. После максимума 5.2% г/г в сентябре ожидается замедление до 5.1%. Если этого не произойдет, то управляющему Банка Англии Мервину Кингу придется серьезно оправдываться, почему они оставили без изменений учетную ставку (которая сейчас на минимально низком уровне в 0.5%) в рамках последнего заседания. Сами монетарные власти утверждали, что инфляция сейчас высокая из-за роста цен на продовольствие и повышение налога с продаж, и прогнозировали снижение инфляции в следующем году. Поэтому основным приоритетом для них всё же являлось стимулирование экономического роста, нежели обуздание инфляции.

В 14:00 выйдут предварительные данные по ВВП Еврозоны за III квартал. Прогнозируется, что квартальные темпы роста основного показателя сохранятся на уровне 0.2%, а годовые замедлятся до 1.4% с 1.6% во втором квартале. Неопределенная ситуация в регионе, недавно дополненная вероятностью дефолта Италии, не лучшим образом сказывается на объемах производителей. Ранее Еврокомиссия понизила прогноз роста по региону на ближайшие периоды.

В это же время будет опубликован индикатор настроений в немецкой экономике от центра экономических исследований ZEW. В ноябре ожидается ухудшение настроений до -52.5 пункта с -48.3. Таким образом, показатель по-прежнему демонстрирует негативную динамику и говорит об ухудшающихся настроениях в связи с необходимостью Германии тянуть за собой бремя долгов еврозоны.

В 17:30 выходит индекс цен производителей США за октябрь. Согласно прогнозам, его годовая динамика замедлится до 6.3% с 6.9% в сентябре.

Также в это время выходит самый важный отчет по американской экономике на этой неделе – по розничным продажам за октябрь. Ожидается, рост продаж на 0.3% м/м, в то время как месяцем ранее они выросли на 1.1%. Несмотря положительные данные по индексу потребительских настроений от Мичиганского университета потребители еще не готовы на существенные траты, т.к. высокая безработицы рождает большую неопределенность. В то же время приближается сезон праздничных распродаж, что может стимулировать рост продаж.

Наконец, на 17:30 также запланирован производственный индекс Empire за ноябрь. Уже шестой месяц подряд ожидается отрицательное значение – на этот раз с небольшим улучшением -2.20 пункта. Ситуация в промышленности США по-прежнему остается плачевной.

На среду намечено не меньшее число публикаций. В течение дня Банк Японии объявит о своем решении относительно ключевой ставки, которая, судя по всему, останется на уровне 0.10%.

В 13:30 станет известен уровень безработицы Великобритании за сентябрь. После исторического максимума в 8.1% в августе ожидается очередной рекорд в 8.2%. Наряду с высокой инфляцией и почти нулевыми темпами роста британская экономика переживает стагфляцию.

В 14:00 будет объявлен индекс потребительских цен еврозоны за октябрь. Аналитики прогнозируют, что потребительская инфляция останется на опасно высоком уровне 3.0%.Несмотря на это, на позапрошлой неделе ЕЦБ понизил ключевую ставку до 1.25%.

В 17:30 аналогичный показатель выйдет по США. Ожидается, что в октябре потребительская инфляция замедлится до 3.7% г/г с 3.9% в предыдущем месяце. Тем не менее, таких темпов снижения инфляции явно недостаточно для достижения целевого уровня в 2%.

В 18:00 выходят данные по иностранным портфельным инвестициям США за сентябрь. Месяцем ранее они составили $57.9 млрд. Также в это же время станут известны данные по промышленному производству страны. В октябре прогнозируется рост 0.4% м/м после роста 0.2% месяцем ранее.

Наконец, в 19:30 выходит традиционный отчет о запасах нефти и нефтепродуктов. Неделей ранее было зафиксировано снижение запасов на 1.37 млн. баррелей.

В четверг ожидается несколько публикаций из США. В 17:30 выйдут данные по числу закладок новых домов за октябрь. Ожидается, что их число составит 606 тыс. после максимума текущего года – 658 тыс., которые были зафиксированы месяцем ранее. Всё-таки, американский рынок жилья еще не подает признаков восстановления.

В это же время выходят еженедельные данные о количестве первичных заявок на пособие по безработице за прошедшую неделю. После снижения до рекордных 390 тыс. на прошлой неделе прогнозируется, что число заявок вырастет до 395 тыс.

В 19:00 станет известен индекс деловой активности Филадельфии в ноябре. Ожидается увеличение активности до 9.0 пунктов с 8.7 в предыдущем месяце. Региональные индексы начинают отыгрывать летнее падение, однако еще далеки от уровней начала года.

В пятницу выходит лишь один показатель. В 11:00 станет известен индекс цен производителей Германии за октябрь. Прогнозируется замедление годовой динамики до 5.3% г/г с 5.5% в сентябре. Будем надеяться, что вслед за производственными ценами, вниз пойдут и потребительские, которые сейчас находятся на опасно высоком уровне 2.9%.

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Re: Аналитика и рекомендации ИФК «СОЛИД»

Похожие темы

Похожие темы